新年あけましておめでとうございます。

令和2年が過ぎ、個人事業主の方にとっては新年度が始まりましたね。

令和元年分の確定申告は新型コロナウイルスの影響で申告期限が延長されましたが、

令和2年分の確定申告の提出期間は、2021年(令和3年)2月16日(火)~3月15日(月)です。

簡単に令和2年分確定申告に関する変更点をまとめてみました。

●基礎控除が改正

年末調整の変更点のブログにも記載しましたが、基礎控除が改正されました。

基礎控除とは所得税額の計算をする際に、総所得金額などから差し引くことができる控除の一つのことです。

すべての納税者の所得から一定の額が控除され、令和元年分以前の基礎控除は38万円でしたが、令和2年から48万円になり、10万円増えました。

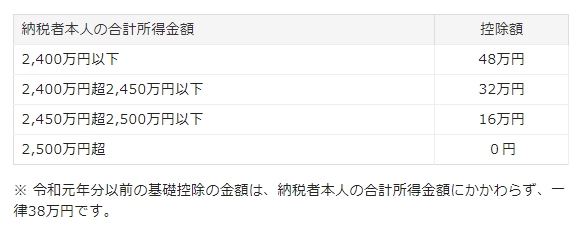

ただし合計所得金額が2,400万円以下の人に限ります。2,400万円を超える場合、以下の控除額になります。

控除が増えるという事は、個人事業主にとっては減税になるということです。

ただし、青色申告特別控除の控除額も変更されているので、次にその点についてご説明します。

●青色申告特別控除の控除額の変更

令和元年分まで青色申告特別控除の控除額は65万円(複式簿記の場合/簡易簿記による記帳だと10万円)でした。

令和2年分から、複式簿記による記帳の場合の控除額が55万円に引き下げられます。

基礎控除が10万円増え青色申告特別控除額が10万円減る、つまりは結局プラマイゼロで増税にも減税にもなりません。

●65万円控除を受けるには

しかし、65万円の青色申告特別控除が受けられる方法もあります。

結局プラマイゼロかと思いきや、これは10万円の控除がプラスで受けれるので、必見です。

以下のどちらか少なくとも一方を満たす場合、65万円控除を受けることができます。

・e-Taxで所得税申告をしている

・電子帳簿保存(仕訳帳・総勘定元帳の電磁的記録による保存)を行っている

いままで税務署に持参もしくは郵送等で提出していた方も、これを機にe-taxを利用した電子申告にチャレンジするのもよいかと思います。

「電子帳簿保存法」については以下のサイトをご参照ください。

https://www.yayoi-kk.co.jp/lawinfo/denshichobo/index.html

※弊社関与先様はすべて電子申告でおこなっているため65万円控除の対象となります。

●ひとり親控除の新設

令和元年までの寡婦(夫)控除は、配偶者と離婚や死別をした婚姻歴がある人で、かつ要件をみたす人が受けることができる控除でした。

令和2年からは、男性向けの寡夫控除と、「特別の寡婦」(控除額35万円)は廃止され、「ひとり親控除」が新設されます。

以下の条件を満たせば、未婚のひとり親(未婚の母/未婚の父)でも35万の控除が受けれるようになりました。

・生計を一にする子(扶養親族となる子)がいること

・配偶者(内縁関係を含む)がいないこと

・本人の合計所得金額が500万円以下

つまり婚姻歴や性別は関係なく、生計が一にする扶養親族となる子供がいる場合は適用されるということです。

●配偶者控除の「配偶者の所得要件」、扶養控除の「扶養親族の所得要件」の変更

所得税の配偶者控除を受けるには、配偶者の合計所得金額が38万円以下(他に所得がない場合は、給与収入103万円以下)でなければなりませんでした。

令和2年分からは、配偶者控除の配偶者の合計所得金額の要件が48万円以下となります。

※配偶者特別控除の要件も10万円ずつ引き上げになりました。

また、扶養控除の「扶養親族の所得要件」も従来は38万円以下でしたが、令和2年分から48万円以下となります。

●まとめ

ほとんどの方に大きな影響はないかと思いますが、青色申告特別控除65万円を受けて減税させるのが主なメリットかなと思います。

マイナンバーカードが必要だったり、パソコンの場合ICカードリーダライタが必要だったりしますので、

以下のe-taxのウェブサイトを参照し、挑戦してみてはいかがでしょうか。

【e-tax ご利用の流れ】

https://www.e-tax.nta.go.jp/start/index.htm